Vencimientos del Eurostoxx – 29/07/2011

Otra semana más, vamos a ver como queda el estudio de vencimientos de los meses de agosto, septiembre, octubre y diciembre. El estudio está hecho como siempre con los datos de cierre semanales aunque lo publique hoy miércoles.

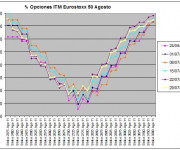

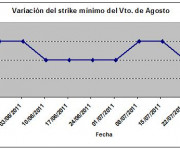

Empezamos con Agosto, que baja de nuevo a los 2700 puntos con el 13,50% de opciones en dinero. Es la segunda semana consecutiva de bajadas, aunque el diferencial con el 2800 es solo de unas centésimas, pero como se intuía la semana pasada el empeoramiento se ha consumado. El open interest baja hasta 3.045.076.

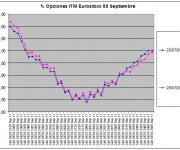

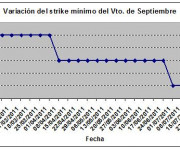

Septiembre se mantiene en los 2800 por quinta semana consecutiva con el 14,79% de opciones en dinero. Lo preocupante es que los 2750 se colocan ya a menos de un punto y nos avisan de que en las próximas semanas podría bajar otro escalón. El open interest sube hasta 4.886.857.

El vencimiento de octubre sube un poco su open interest hasta 271.850 y el strike favorito queda en 2700, con los 2750 a menos de un punto.

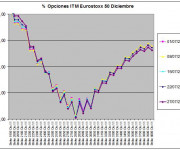

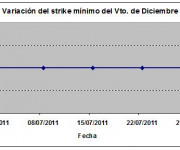

Termino con diciembre, que se mantiene una semana más sin cambios, con el strike con menor número de opciones en dinero en los 2800 puntos. Los 2900 vuelven a situarse a menos de un punto. El open interest sube hasta de 10.716.117.

Resumiendo, las sospechas de la semana pasada se confirmaron por partida doble, con nuevo empeoramiento de los distintos vencimientos y con una vuelta a la baja muy violenta que hace pensar que las subidas desde marzo acabaron en los máximos de este año. Habrá rebotes violentos como en todas las tendencias bajistas, pero mientras no se superen resistencias (de momento como poco los 2900 puntos) el mercado estará claramente bajista.

Respecto a los ratios put/call, quedan esta semana:

Agosto: 1,31 (1,31 la semana anterior)

Septiembre: 1,70 (1,76 la semana anterior)

Octubre: 1,50 (1,19 la semana anterior)

Diciembre: 1,33 (1,30 la semana anterior).

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.