Vencimientos del Eurostoxx – 20/07/2012

Pasó el vencimiento de julio, con el índice cerrando a las 12 en 2291 puntos, y tras el toque de campana se desplomó más de un 2%. De momento es pronto para saber si tan solo es una recogida de beneficios de las subidas de las últimas semanas o algo más serio, pero creo que pronto saldremos de dudas. El índice ha hecho el clásico rebote en tres ondas (abc) y por debajo de los 2200 podría retomar la tendencia bajista previa. Veamos como han quedado los siguientes vencimientos.

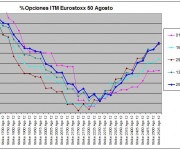

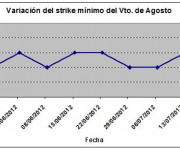

Empezamos con agosto, que sube desde los 2200 hasta los 2250 puntos, con el 10,97 % de opciones en dinero y sin ningún strike a menos de un punto. Sorprende un poco la mejora, aunque hay que tener en cuenta que la semana venía alcista hasta que llegaron las caídas del viernes. Habrá que ver si se mantiene en las próximas semanas. El open interest sube hasta 1.584.719.

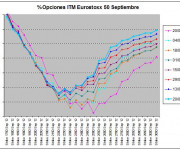

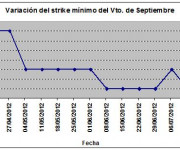

Septiembre repite en los 2200 de la semana pasada, con el 2300 a menos de un punto (la semana pasada por error puse el 2150 a menos de un punto) y el open interest subiendo hasta 4.375.303.

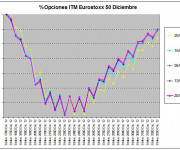

Terminamos con diciembre, que se mantiene en la misma situación, con el 2300 como strike con menor número de opciones en dinero y con los strikes 2200, 2400 y 2500 a menos de un punto. El open interest sube hasta 11.551.809.

En resumen, ligera mejoría en agosto (a falta de confirmación) y misma situación en el resto. A pesar de las caídas del viernes aún no se ha roto nada importante como para dar por concluío el rebote iniciado a principios de junio. La pérdida de los 2200 puntos podría reiniciar las caídas previas. Aún hay un hueco son cerrar en 2160 aproximadamente, con los siguientes soportes en 2120 y 2050. Por debajo de este último mucho cuidado.

Respecto a los ratios put/call, quedan esta semana:

Agosto: 1,39 (1,39 la semana anterior)

Septiembre: 1,55 (1,649 la semana anterior).

Diciembre: 1,13 (1,13 la semana anterior)

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.