Vencimientos del Eurostoxx – 16 y 23/12/2011

Esta semana tenemos un 2×1 con los datos de las dos últimas semanas, ya que el estudio del 16 de diciembre no lo pude terminar hasta el sábado pasado y me resulta más práctico juntar los dos que hacerlos individualmente.

El fin de semana del 17 y 18 de diciembre me volvió a pasar que estuve sin los datos hasta última hora del sábado, con lo que ya he ido de cabeza toda la semana para terminarlo, pero bueno, más vale tarde que nunca. Vamos a ver como quedan los estudios de cara a la última semana del año.

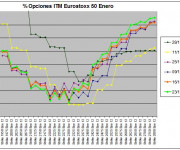

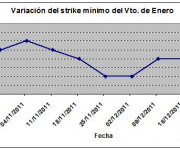

Empezamos con enero, que se mantiene sin cambios respecto al estudio del día 9, con los 2300 como strike con menor número de opciones en dinero. Lo único que cambia es que en las dos últimas semanas no hay ningún strike a menos de un punto. Su open interest sube desde las 1.965.768 opciones abiertas del día 9 hasta las 2.836.833 de la última (el día 16 había 2.430.626).

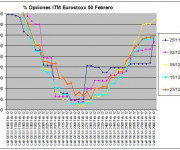

Febrero sube su open interest desde las 334.012 opciones abiertas el día 9 hasta las 674.744 de la última semana (el día 16 había 481.730). El strike con menor número de opciones en dinero si que ha tenido cambios en las últimas semanas, algo habitual hasta que sube el open interest algo más. El día 9 de diciembre el strike favorito era el 2250, y tras bajar al 2200 en la semana del 16 de diciembre en la última semana ha subido hasta los 2300 puntos con el 10.33% de opciones en dinero. No tiene ningún strike a menos de un punto y se observa en el gráfico que tras estar en una zona más o menos ancha, éste está empezando a coger la forma de «V» habitual.

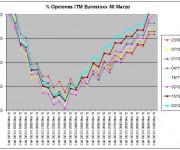

Marzo vuelve a repetir las dos últimas semanas en los 2300 puntos, con los 2200 a menos de un punto. El open interest sube desde los 4.219.892 de la semana del día 9 hasta los 4.761.909 (el día 16 había 4.477.454).

La semana pasada empecé a seguir el vencimiento de junio. Tanto la semana del 16 como la pasada el strike con menor número de opciones en dinero fue el 2300. Su open interest sube hasta 4.437.360 desde las 4.204.431 de la semana anterior.

En resumen, a pesard e haber pasado dos semanas las cosas siguen prácticamente igual, cosa por otra parte bastante normal dadas las fechas en las que estamos. Seguramente hasta que no pase Reyes y vuelva el volumen no tendremos demasiados cambios.

Respecto a los ratios put/call, quedan esta semana:

Enero: 1,04 (1,12 la semana anterior y 1.11 en el estudio del 9 de diciembre).

Febrero: 1,71 (1,53 la semana anterior y 1.11 en el estudio del 9 de diciembre).

Marzo: 1,30 (1,38 la semana anterior y 1.11 en el estudio del 9 de diciembre).

Junio: 1,30 (1,38 la semana anterior y 1.11 en el estudio del 9 de diciembre).

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.