Vencimientos del Eurostoxx – 13/04/2012

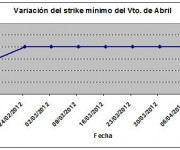

Vamos de nuevo con el estudio de vencimientos, que esta semana trae cambios importantes en los strikes. En el último estudio comentaba que me extrañaba que con las caídas que habían tenido los mercados no se hubieran modificado los strikes, pero con la que ha caído en los últimos días los leones se han recolocado claramente como veremos a continuación. La semana que viene vence abril, por lo que intentaré hacerle un seguimiento diario ya que es muy probable que baje el strike.

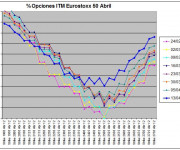

Empezamos con abril, que repite strike por los pelos en el 2500 con el 19,12% de de opciones en dinero, aunque el 2400 se queda a menos de un punto en línea con las modificaciones de mayo y junio. El interés abierto sube hasta 2.777.020.

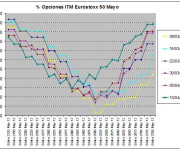

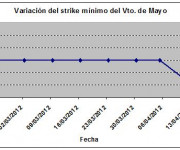

El vencimiento de mayo baja el strike con menor número de opciones en dinero a los 2400 desde los 2500 de la semana pasada, con el 13,76% de opciones en dinero El open interest sube hasta 1.777.744.

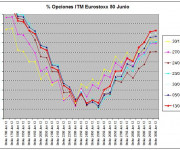

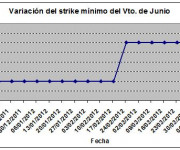

Terminamos con junio, que también baja hasta los 2400 desde los 2500 puntos de la semana pasada, aunque aquí la confusión es mayor ya que se quedan a menos de un punto los strikes 2300, 2450 y 2500. El open interest sube hasta 6.665.032.

Resumiendo, empeora por fin el estudio, que estaba aguantando demasiado bien la presión bajista hasta el momento. No es un indicador adelantado, aunque no suele retrasarse tanto con los cambios en tendencias fuertes como esta caída, más bien nos da una confirmación de por donde se mueven los peces gordos y de la tendencia de fondo del mercado. Habrá que ver en las próximas semanas si sigue empeorando, lo que sería una mala señal y si se estanca o mejora cuando llegue el rebote, que tarde o temprano llegará.

Respecto a los ratios put/call, quedan esta semana:

Abril: 1,07 (1,25 la semana anterior).

Mayo: 1,18 (1,27 la semana anterior).

Junio: 1,10 (1,15 la semana anterior).

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.