Vencimientos del Eurostoxx – 04/05/2012

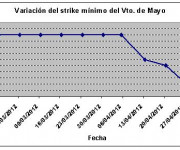

Otra semana más, vamos con el estudio de vencimientos del Eurostoxx, que de nuevo empeora al bajar el strike del último vencimiento que estaba aguantando, el de septiembre, hasta los 2300 puntos. Vamos con ellos.

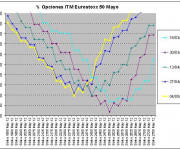

Empezamos con mayo, que se estabiliza en los 2300 puntos con el 13,60% de opciones en dinero tras tres semanas de deterioro y sin ningún strike a menos de un punto. La curva coge aún más pendiente hacia strikes más altos, lo que es una mala señal al incrementarse la resistencia a subir. El open interest sube hasta 2.886.864.

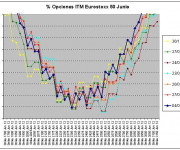

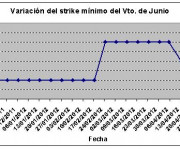

Junio también se mantiene de nuevo en los 2300 puntos con el 24,90% de opciones en dinero y con solo el 2400 a menos de un punto (la semana pasada también estaba el 2500), lo que nos muestra cierto deterioro acorde a las bajadas que hemos tenido. El open interest sube hasta 6.969.952.

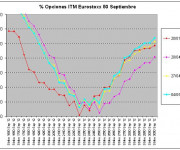

Julio sigue con un open interest muy bajo al llevar solo dos semanas cotizando, 150.228. El strike repite también en los 2300 puntos con el 4,15 % de opciones en dinero.

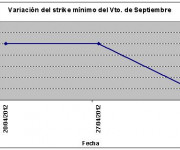

Termino con septiembre, que es la novedad para mal de la semana al bajar desde los 2500 a los 2300 puntos, igualándose con el resto de vencimientos. Tan solo el strike 2400 se queda a menos de un punto. El open interest sube hasta 2.268.609.

En resumen, nueva vuelta de tuerca a peor y ahora solo nos queda la esperanza de que tras el deterioro de las últimas semanas se estabilice en estos niveles. Será interesante ver el comportamiento del precio la semana que viene y sobre todo la siguiente, ya que es la del vencimiento de mayo. Da la impresión de que la volatilidad va a estar asegurada.

Respecto a los ratios put/call, quedan esta semana:

Mayo: 0,82 (0,92 la semana anterior).

Junio: 1,06 (1,11 la semana anterior).

Julio: 1,31 (0,93 la semana anterior)

Septiembre: 1,67 (1,76 la semana anterior).

Las explicaciones del estudio, como se hace, interpreta y eficiencia están en la siguiente página.