Quizás el titular sea demasiado llamativo, pero cumple la función de llamar la atención sobre la locura que está invadiendo a los Bancos Centrales y las consecuencias que puede traer esa política de imprimir como si el mundo se fuera a acabar mañana.

Hace unas semanas el Banco de Japón, BOJ para los amigos, decidía en una decisión sin precedentes duplicar en los próximos dos años la base monetaria, inyectando yenes al sistema en cantidades industriales (en comparación con el tamaño de la economía americana se calcula que triplica las inyecciones de Bernanke) con la intención de sacar a la economía de la deflación que la asola desde hace años y alcanzar un objetivo de inflación del 2%.

La reacción no se hizo esperar y el yen desde entonces se desploma contra todo lo que se mueve, por lo que a pesar de que los japoneses tienen cierta fama de «cándidos» (aproximadamente un tercio de los que aterrizan en Barcelona sufren robos), han respondido de la manera lógica vendiendo su deuda de forma agresiva, de forma que ha encadenado varios días con suspensiones de cotización al alcanzar sus bonos el límite de caída establecido en sus mercados.

La reacción parece del todo lógica ya que se juntan las paupérrimas rentabilidades que dan sus bonos con una devaluación de la moneda que está garantizada nada menos que por su Banco Central y su gobierno, los cuales buscan esa debilidad para relanzar las exportaciones , por lo que lo normal es que esta corriente continúe y el BOJ tenga que seguir interviniendo en el mercado comprando bonos para que los tipos no se disparen.

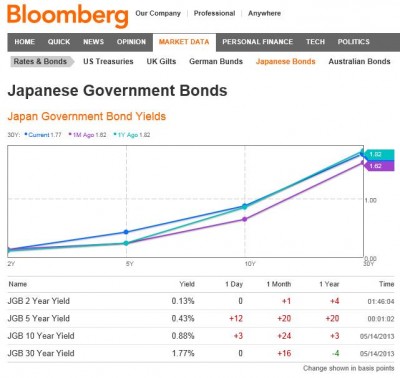

Es justo a este punto a donde quería llegar, ya que si observan la captura de Bloomberg que he puesto arriba, la rentabilidad de los bonos japoneses está subiendo con fuerza, habiendo pasado el 5 años del 0,23 al 0,43% y el 10 años del 0,64 al 0,88% tan solo en el último mes, ¡y eso que acaban de empezar su mega-QE!.

¿Donde está el problema?, pues que con los tipos como estaban hace un mes, según se puede leer en este artículo, el Gobierno japonés estaba proyectando para el 2013 dedicar casi el 24% de sus presupuesto al pago de los intereses de la deuda, por lo que una subida de tipos como la que está sucediendo puede acabar estrangulando el presupuesto y disparando aún más su deuda al tener que afrontarlo emitiendo más papel. Destaco el siguiente párrafo para que vean a lo que me refiero:

«Del total de 92,6 billones de yenes, unos 43,1 billones de yenes (353.000 millones de euros) serán financiados a través de ingresos fiscales, y 42,9 billones (351.000 millones) con la emisión de nueva deuda.

Al mismo tiempo, una partida de 22 billones de yenes (180.000 millones de euros) del presupuesto irá destinada a financiar los intereses de la exorbitante deuda pública de Japón, la mayor del mundo industrializado al superar el doble del PIB.»

Con las cifras del Gobierno, tienen 43,1 billones de ingresos fiscales y al menos 22 billones (que todo apunta a que van a ser más) de intereses de la deuda, ¡más del 50% de la recaudación fiscal para pagar los intereses!. ¿Qué ocurrirá si los tipos suben tan solo 0,5 puntos?, ¿y si suben un punto o más?, ¿puede esto acabar bien?, porque sinceramente yo lo dudo, y de ahí el titular tan llamativo del principio.

Posibles soluciones serían los recortes de gastos, las subidas de ingresos (ya han subido el IVA del 5 al 8% y tienen proyectado llevarlo al 10%) o combinaciones de ambas, pero viendo los resultados que hemos tenido en España y en el resto de Europa no creo que la cosa pinte demasiado bien. Y mientras tanto el Nikkei en máximos de 5 años subiendo desde octubre del pasado año más del 70%, ¿descontando la inflación futura?. Veremos.